修改后的内部收益率(MIRR)是Excel中的一项功能,考虑了融资成本(资本成本)和投资期限内来自项目或公司的现金流量的再投资率。

标准内部收益率(IRR)假设从投资中获得的所有现金流量都以相同的比率进行再投资。修改后的内部收益率(MIRR)允许您为收到的现金流量设置不同的再投资率。此外,MIRR为任何一系列现金流量都提供了一个单一的解决方案,而IRR对于一系列在负数和正数之间交替的现金流可以有两种解决方案。

Excel中的修改内部收益率(MIRR)公式是什么?

Excel中的MIRR公式如下:

= MIRR(现金流量,融资率,再投资率)

哪里:

现金流量–系列中每个期间的个人现金流量

融资利率–现金流量为负时的借贷成本或利息支出

再投资率–将正现金流量再投资时的复利收益率

修改后的内部收益率示例

下面的示例提供了最清晰的示例,说明MIRR与标准IRR有何不同。

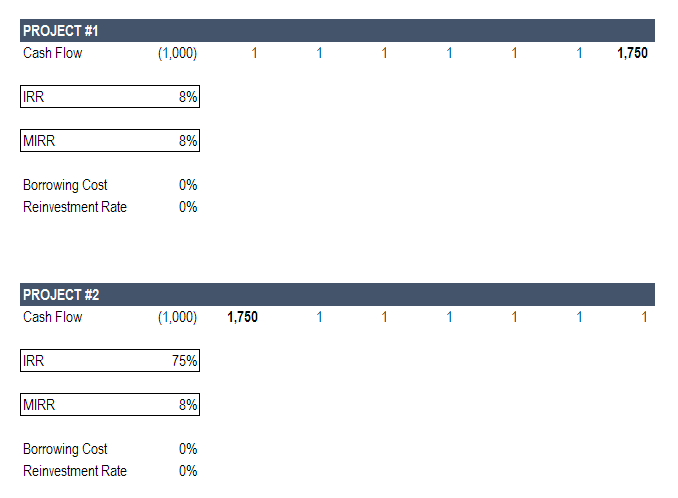

在下面的示例中,我们设想了两个不同的项目。在这两种情况下,整个投资周期内收到的现金总量是相同的–唯一的区别是这些现金流量的时间安排。

以下是主要假设:

初始投资:1,000美元(两个项目相同)

主要正现金流量:$ 1,750(两种情况相同)

主要现金流量的时间安排:去年在项目1中;项目2的第一年

MIRR再投资率:0%

如上图所示,在项目2中,由MIRR和IRR计算得出的收益存在很大差异。在项目1中,没有区别。

让我们分解一下原因。

MIRR项目1

在项目1中,基本上所有现金流都在项目结束时获得,因此再投资率无关紧要。

重要的是要显示这种情况,以清楚地说明当一个项目只有一个最终现金流量时,再投资并不重要。例如零息债券或杠杆收购(LBO),其中所有现金流都用于偿还债务,直到公司一次性大笔出售。

MIRR项目2

相反,在项目2中,基本上所有现金流量都在第一年获得。这意味着再投资率将在项目的整体内部收益率中发挥重要作用。

由于我们将MIRR的再投资率设置为0%,因此我们可以举一个极端的例子来说明这一点。

投资的期限是7年,所以让我们看看每个结果在说什么。

MIRR表示,如果您在7年内以8%的价格投资1,000美元,到项目结束时将拥有1,756美元。如果对示例中的现金流量进行汇总,您将获得$ 1,756,所以这是正确的。

那么,为什么说75%的IRR结果呢?显然,这并不是说,如果您以8%的利率投资1,000美元,持续7年,您将获得50,524美元。

回想一下,IRR是将投资的净现值(NPV)设置为零的折现率。因此,IRR案例仅是说,要想将第一年的$ 1,750现金流量折现,就需要将其折现75%,以使NPV为$ 0。

IRR还是MIRR哪个更好?

答案是,这取决于您要显示的内容和要点。在MIRR方案中,对这两种情况进行研究并采用不同的再投资率可能会有所帮助。

可以明确地说的一件事是,MIRR提供了更多的控制且更加精确。

MIRR在财务建模中的应用

在财务建模方面,特别是在私募股权和投资银行业务方面,标准IRR功能是常见做法。这样做的原因是,交易是孤立地看待的,而不是受到另一个投资假设的影响。

MIRR需要额外的假设,这可能会使两个不同的交易的可比性降低。

使用修正的内部收益率的缺点

使用MIRR有一些弊端,主要的缺点是对资金将以何种利率进行再投资时增加了假设的复杂性。此外,它还没有像传统的IRR那样广泛使用,因此在大多数公司,银行,会计师事务所和机构中,它需要更多的社交,支持和解释。